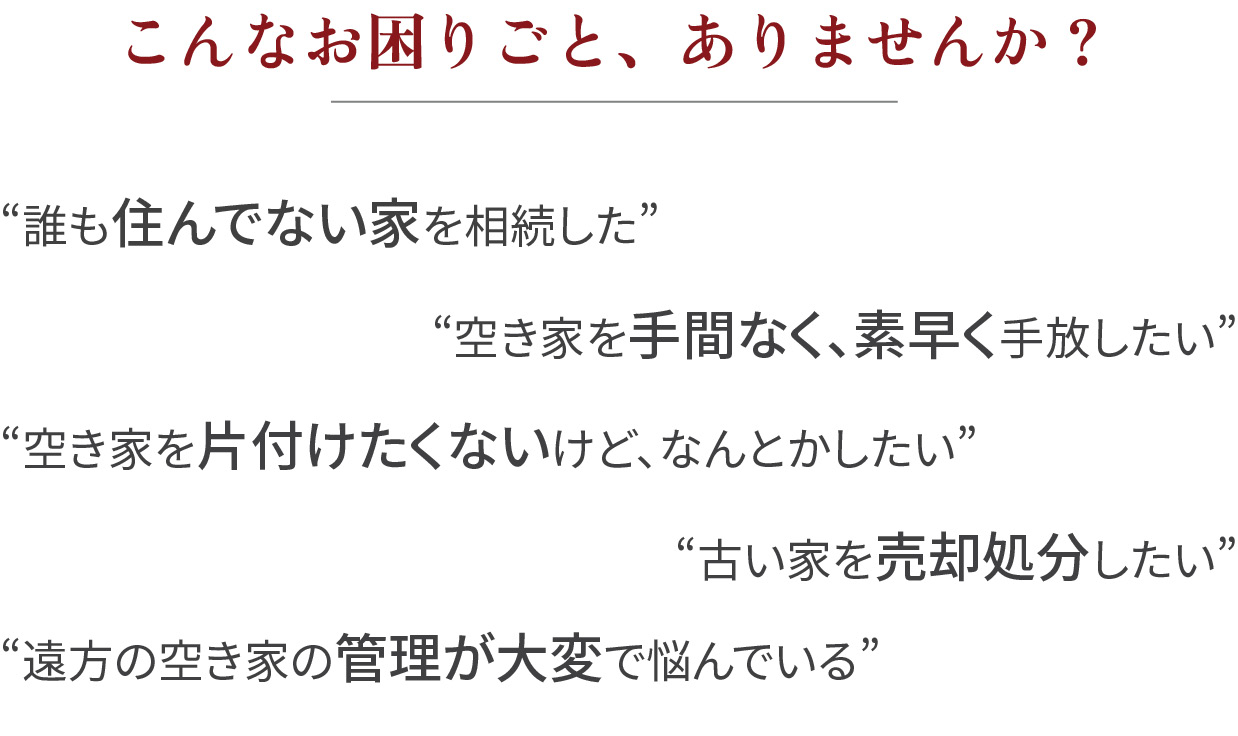

- 遠方のお客様は現地に来られなくても大丈夫です

- 他社では取り扱わない物件も取扱えます

- 雑草やゴミ、荷物の片付けも不要で、スッキリ現金化できます

- 売却方法もスピード重視、ご希望価格重視で選べます

お悩み・売却ご相談事例

1年前に空き家となった家の売却を考えております。離れた所に住んでおり、空き家の管理は1度もしておりません。解体する場合の費用など心配です。何から手を付けてよいか、なかなか動きだせずにおります。できるだけ早く売ってしまいたいです。

Y様・50代

早期の現金化をご希望されているとのことでしたので、弊社買取のご提案をさせていただきました。売却にかかる費用を大変心配されておりましたので、弊社買取の場合、片付けや処分にかかる費用は全て当社で負担することをしっかりとご説明させていただき、

ご納得いただいた上で

弊社買取のお取引をして

いただきました。

妻と共有名義の土地があり離婚を機に売却したい。妻も他の不動産会社に相談しており今後どのように売却の手続きをしていったらいいのか不安。不動産会社によって価格に違いや販売の仕方がかわるのでしょうか

T様・40代

当社では委託販売と弊社買取の二つの販売方法をご提案させていただいております。

今回は、早期売却をご希望されておりましたので、売却の手間や時間がかからない弊社買取をおすすめさせていた

だき、売却までの流れなどを

資料と合わせてご説明

させていただきました。

築30年の一戸建て貸家を5年間住んでいる借主さんへ売却するという話になっているのですが、価格の相場などがわからず話が前に進みません。買取額の方が高ければあきやの未来さんに売りたいと考えております。こういった話もご対応いただけますか。

S様・50代

国土交通省による売却実例や過去の販売物件で実際に取引された情報を基に査定書を作成しご説明させていただきました。今回は借主様のご購入が具体的であったこともあり双方へのヒヤリングを行った結果、仲介でのご売却となりました。

モットーは、

“お客様のお手間を引き受ける”

です。

そのために、私たちが

お話をお伺いします。

お客様の声

初めての不動産売却で不安な点が沢山ありましたがわかりやすい言葉で説明していただき安心できました。

電話での問い合わせから売買契約まで短期間でスムーズな対応に満足しています。

Y様・30代

通常の売買ではないのに快く引き受けてくださり、借主様との間に入ってくださったのでお互い安心して納得した上で気持ちよくお取引をすることができました。

個人間での売買は不安だったので助かりました。

ありがとうございました。

S様・50代

初めての住宅購入で資金計画など全くわからなかったのですが丁寧に分かりやすく説明していただき安心してお任せできました。

どんな要望にも可能な限り答えてくださり何でも相談できました。

心強かったです。ありがとうございました。

M様・30代

相続と農地転用について必要資料すぐに案内してくれたので、スムーズに売却を進められました。

悩みの種になっていたことを、スムーズに解決してくれたのでよかったです。

N様・60代

売却をお願いする前に役所調査や現地の調査もして下さってびっくりしました。ここまで調べていただいたのはあきやの未来さんだけでした。

価格は他社とほとんど変わらなかったのですが、私の物件を隅々まで理解してもらって、デメリットもきちんと説明して頂いたので、妻も納得した上で安心してお願いすることができました。

T様・40代

親から譲り受けた土地を手放すことに抵抗がありましたが事情により売却することとなり前向きになれないまま無料とのことだったのでネットより査定依頼をしました。しかしとても親切な対応と納得できる説明をしてくださりお任せることに決めました。

定期的に進捗状況を連絡くださり良心的な対応で助かりました。

U様・40代

理想よりも低い買取額ではありましたが、これまで不安に思っていた、管理する手間と時間と費用をなくすことができました。

相談してから売却まで約 1 ヶ月でお終わり、思っていたよりもスムーズなものでした。

もっと早くに相談しておけばよかったなと思います。

ありがとうございました。

Y様・50代

実家の売却という初めてのことで戸惑いましたがあきやの未来さんと出会い私たちの知りたいことを資料を参考に説明していただき提案内容も現状の引渡しで面倒な手順もありませんでした。

スピーディーな取引で感謝しております。

A様・60代

水害に遭い傷んでしまった実家の処分に困っていましたがあきやの未来さんは客観的な視点からご提案をしていただき納得できる状態で売却できました。提案から契約、引き渡しまで分かりやすくスピーディーで引き渡し後の心配もなく経済的にも精神的にも開放されました。ありがとうございました。

E様・50代

「購入お申込書」「購入お客様カード」

のダウンロードは下記ボタンから